Le plan de financement

Fondamental : A savoir

Le banquier est un professionnel du prêt aux particuliers et aux entreprises. Il travaille sur le plan de financement qui doit être à l'équilibre entre les ressources et les dépenses.

__________________________________________________________

Du bilan prévisionnel au plan de financement

Le document de base du banquier pour réaliser un plan de financement est sans aucun doute le bilan financier que vous lui remettez.

Il l'analysera , vous questionnera et construira avec vous ce document essentiel qu'est le plan de financement.

Le plan de financement.

C'est un document qui se présente sous la forme d'un tableau et qui propose :

Une estimation des besoins financiers en trésorerie[1].

Une estimation des ressources financières de trésorerie[1].

La détermination du besoin de financement.[2]

Il vous faut vous familiariser avec les informations de ce type de document.

Il sera temps par la suite de voir comment vous pourrez gérer votre propre plan de financement pour l'entreprise Smart-Lice.

__________________________________________________________________________________

Le plan de financement

Ses caractéristiques

Le plan de financement est un tableau crucial du prévisionnel financier.

Son utilité

Il permet de s'assurer de l'équilibre financier d'un projet en récapitulant, d'une part, l'ensemble des besoins financiers du projet à satisfaire et, d'autre part, les ressources apportées.

Les différents plans

On distingue le plan de financement initial du plan de financement à trois ans.

Le plan de financement initial

Il permet de chiffrer le projet dès le démarrage en mettant en regard les sommes dont vous disposez et l'emploi auquel vous destinez cet argent.

C'est un document à deux colonnes, avec d'un côté les ressources et de l'autre les besoins ou emplois de ces ressources. Les deux colonnes doivent être équilibrées.

Le plan de financement à trois ans

Ce document permet de vérifier si, sur les trois premières années, les ressources financières durables équilibrent les besoins financiers durables, et ce, à la fin de chaque exercice.

Il est élaboré comme le plan de financement initial, mais il intègre tous les besoins durables nouveaux et toutes les ressources financières nouvelles qui vont apparaître.

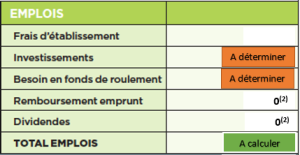

Les besoins financiers en trésorerie

C'est l'argent dont il vous faudra disposer pour financer les dépenses de l'entreprise.

Pour Smart-Lice, les besoins sont comptabilisés sur trois postes

• Le poste frais d'établissement

• Le poste investissements

• Le poste des besoins en [1] fond de roulement[1] (BFR[3])

(2) Si c'est une nouvelle entreprise, elle ne possède pas d'emprunts à reprendre. Il n'y a pas d'actionnaires auxquels il faudrait verser des dividendes.

Les frais d'établissement

Les frais d'établissement correspondent à toutes les dépenses engagées à l'occasion d'opérations qui conditionnent l'existence ou le développement de l'entreprise à son tout début.

Sont pris en compte dans cette catégorie d'emplois des frais de "constitution" divers comme par exemple :

honoraires liés à la création de la société,

droits d'enregistrement, honoraires liés aux conseils juridiques, fiscaux, comptables,

frais d'insertion dans un journal d'annonces légales,

frais de greffe...

Les frais d'investissement

Les frais d'investissement correspondent à toutes les dépenses engagées à l'occasion d'opérations de mise en place du projet.

Dans les investissements sont généralement pris en compte les biens suivants :

• l'achat des terrains et les constructions,

• les aménagements et agencements.

Le fonds de roulement[1] (BFR[3]) permet de financer pendant la période de la mise en place du projet les impondérables et par la suite les décalages de flux de trésorerie[1].

Ils ont leur utilité notamment pour :

Régler des imprévus.

Solutionner les distorsions de paiement des fournisseurs et des clients.

Ajuster les stocks.

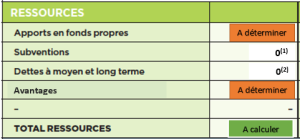

Les ressources en trésorerie

L'apport personnel

L'apport personnel, c'est la somme dont vous disposez sans faire appel au crédit.

Votre apport test constitué de vos économies, de prêts familiaux, de donations en argent.

Particularité

Les associés peuvent financer les besoins générés par leur projet de deux façons différentes :

en apportant des sommes d'argent au capital de leur entreprise (apport en capital). Ces sommes ne sont pas récupérables par les associés.

en apportant des sommes en comptes courants d'associés. Ce sont des comptes ouverts au nom des associés dans la comptabilité et sur lesquels les associés déposent temporairement des sommes afin d'améliorer la trésorerie[1] de l'entreprise. Ce compte est remboursable à tout moment, sauf lorsque la banque exige un blocage des sommes y figurant.

Les avantages

Les avantages sont des biens, des services ou des produits fournis à une personne gratuitement ou moyennant une participation très faible.

Le récipiendaire peut l'assimiler à du salaire ou à une économie (de la sorte, il évite d'avoir à faire une dépense).

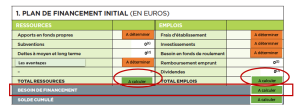

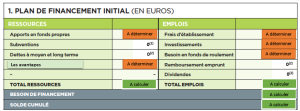

Le besoin de financement

Rappels

Le plan de financement initial porte uniquement sur le démarrage du projet.

Il vise à recenser l'ensemble des besoins durables nécessaires au lancement du projet et l'ensemble des ressources durables engagées pour les financer.

Équilibre obligatoire

Avec le plan de financement vous pouvez obtenir facilement :

Le total des emplois (dépenses)

Le total des ressources

À l'équilibre les ressources compensent les besoins.

Recours à l' [2] emprunt

S'il vous manque des ressources vous avez un besoin de financement qu'il vous faut estimer.

Les emprunts[2] sollicités auprès des banques et des divers organismes compétents (prêt d'honneur, prêt à la création d'entreprise) constituent des ressources qu'il convient d'intégrer alors au plan de financement

La règle à appliquer

Total des ressources + Emprunt = Total des dépenses

Le plan de financement de Smart-Lice

Le plan de financement de Smart-Lice

(1) Smart-Lice ne dispose pas de subventions particulières.

(2) C'est une nouvelle entreprise elle ne possède pas d'emprunts à reprendre. Il n'y a pas d'actionnaires auquel il faudrait verser des dividendes

Les frais d'établissement, ce sont ceux des frais initiaux de dossier.

Les avantages ne sont pas des avantages financiers et peuvent donc être négligés.

Les besoins financiers

Les frais d'investissement Smart-Lice

Pour Smart-Lice les investissements sont constitués des frais de travaux et des frais d'équipements.

Vous pouvez les identifier en vous reportant à la ressource concernant le bilan prévisionnel.

Le fonds de roulement[1] de Smart-Lice

Pour Smart-Lice, les investissements sont constitués des frais de fonctionnement.

Vous pouvez les identifier (et les calculer dans le cas de Smart-Lice uniquement ) en vous reportant à la ressource concernant le bilan prévisionnel.

Les ressources

Les avantages pour Smart-Lice

Les salaires : les 4 associés engagés dans ce projet de création ont un statut d'universitaire et sont déjà salariés.

Tous ont décidé de ne pas prélever de salaires pour la première année de fonctionnement de la start-up.

Il y aura un employé : un technicien. Le salaire du technicien est pris en charge la première année de fonctionnement par l'université.

Les locaux : les locaux professionnels sont alloués gracieusement pendant les 2 premières années

Ensuite cela aura un coût conséquent : 2 000 Euros mensuel.

Les fluides : ce sont essentiellement des accords pour comptabiliser les frais d'eau, de gaz et d'électricité. Ils sont à votre charge mais le coût annuel est avantageux.

Important

Dans le projet Smart-Lice les avantages ne sont pas des ressources en trésorerie[1] proprement dites mais des économies. On peut donc les négliger pour le plan de financement.

Vous pouvez les identifier en vous reportant à la ressource concernant le bilan prévisionnel.

Besoin de financement -Solliciter un prêt pour Smart-lice

Pour déterminer la somme à emprunter, il faut reprendre tous les éléments déjà vus de votre plan de financement et le finaliser pour atteindre l'équilibre entre les Emplois et les Ressources.

Un document est mis à votre disposition qui vous permet d'obtenir des information précieuses.

Calculez La somme empruntée [ods][5].

[ods][5]

[ods][5]

[ods][5]

[ods][5]

Nb : Dans la pratique courante, on emprunte plus que la somme calculée.

On préfère majorer raisonnablement la somme calculée

pour parer aux dépenses impondérables.

pour ne pas se démunir trop tôt de son épargne personnelle.

pour conserver une marge de sécurité en cas d'imprévus dans la vie future de votre entreprise.